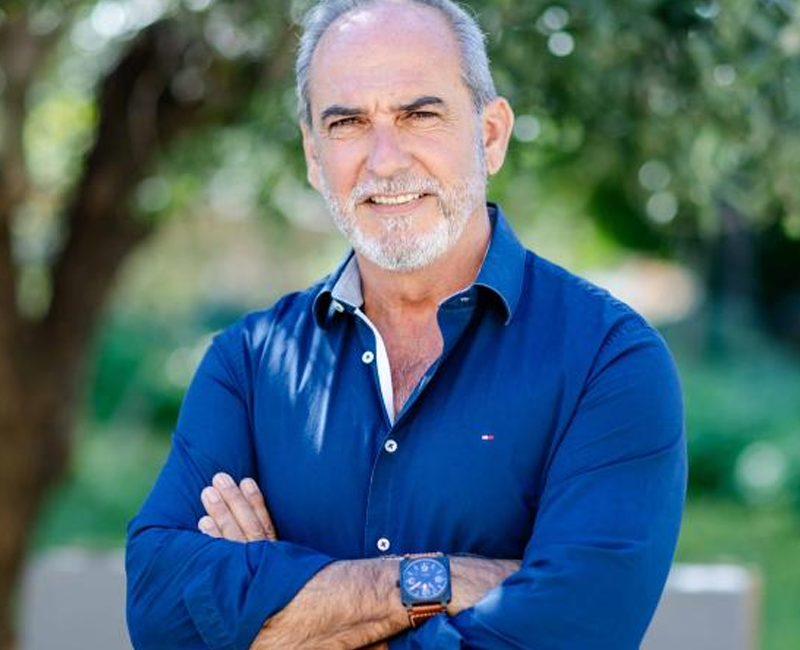

Tête d'affiche

Olivier Guitard, directeur administratif et financier de Sartorius France

Le groupe franco-allemand répond à la demande des big-pharma en consommables et instruments à usage unique. Son manager financier, spécialiste des fusions-acquisitions, est une force tranquille qui manie les milliards sans tabous pour servir une croissance à marche forcée.

Quand ses camarades d’étude dévoraient les vers de Lord Byron, lui révisait ses équations de math en y cherchant « la poésie des chiffres ». Aujourd’hui à la tête de Sartorius France, Olivier Guitard continu de manier les formules pour rationaliser ses intuitions des dynamiques économiques : « Les chiffres sont un contrepoint permettant d’équilibrer l’approche émotionnelle qu’on peut avoir d’une entreprise. Ils ramènent au concret les sentiments impalpables qui gouvernent la prise de décision. Ils équilibrent », explique-t-il.

Diplômé de KEDGE Business School, il fait ses classes comme spécialiste en fusion-acquisition chez EY (Ex Ernst&Young) quand la société aubagnaise Stedim fusionne en 2007 avec le groupe allemand Sartorius. Les deux sociétés commercialisent alors des équipements utilisés par les laboratoires biopharmaceutiques, poches de stockage sanguin pour le premier, systèmes de filtres pour le second. L’ensemble pèse 400 millions d’euros de chiffre d’affaires. Leur rapprochement élargit l’offre : désormais concepteur de solutions clé en main pour la fabrication de médicaments, le groupe a réalisé l’an passé 3 milliards d’euros de ventes avec 10 000 personnes, dont 1 200 à Aubagne.

« Paresseux révolté », à l’image du titre de son dernier livre de chevet, Olivier Guitard ne compte pas ses heures pour maintenir un rythme de croissance qui l’amène à doubler de taille tous les 5 à 7 ans : entre 70 et 80 par semaine qu’il entrecoupe de respirations salutaires en montagne ou en mer, ces territoires de passion. C’est que ses ambitions de « salariés entrepreneur », tel qu’il se défini, sont élevées : devenir un des leaders de bio-production pour les thérapies géniques et cellulaires. L’acquisition récente de la biotech strasbourgeoise Polyplus en témoigne : pour mettre la main sur ce leader mondial des réactifs de transfection, des composants clés de la production de vecteurs viraux utilisés dans les thérapies modernes, l’entreprise a déboursé 2,4 milliards d’euros : « Le marché est en pleine expansion alors que les premiers traitements à base de ces thérapies commencent à être commercialisé, notamment contre le cancer », argumente Olivier Guitard.

Localement, l’entreprise a également annoncé un projet à 100 millions d’euros pour étendre son site de 4 000 mètres carrés de salles blanches supplémentaires : « Ces surfaces additionnelles doublent nos capacités de production », explique le patron. L’investissement a également concerné la digitalisation et l’automatisation du process. L’entreprise compte plus de 5 000 clients, notamment tous les fabricants de vaccins. Elle leur fournit des bioréacteurs, des fermenteurs, des milieux de culture cellulaires, des systèmes d’imagerie et d’analyse de cellules vivantes, des instruments de pipetage, des technologies d’analyse de protéines, de purification d’eau et de pesée, et depuis la reprise, pour 360 millions d’euros, du slovène BIA Separations, « d’une technologie unique au monde de purification de grandes biomolécules, telles que virus, plasmides et ARN messager ».

Le groupe est présent dans plus de 20 pays d’Europe, d’Amérique du Nord et d’Asie. L’ensemble de ses chantiers doit entraîner la création de 400 emplois en CDI d’ici 2025 et une croissance de plus de 100 % avec un objectif de 5 milliards d’euros.

Paul Molga